私はこれまで「Visa LINE Payクレジットカード」をプライベートでメインのクレジットカードとして使っていました。

Visa LINE Payクレジットカードは、登場したときは還元率が3%あったものの、その後2%、1%と下がっていきました。

LINEクレカを「LINE Pay」に登録する「チャージ&ペイ」で0.5%還元があり、税金や社会保険料の支払いでポイントがもらえてお得でしたが、それも6月30日で終了し、ポイント還元がなくなりました。(LINE Pay請求書支払い「チャージ&ペイ」の還元は4月30日で終了済み)

したがって、Visa LINE Payクレジットカードはショッピングで1%還元だけの普通のカードになってしまいました。

しかも、もらったLINEポイントをLINE証券で使っていましたが、事業再編でLINE証券がなくなることになったのでポイントの使い道がなくなりました。

そこで、メインのクレジットカードを使えるポイントが貯まるカードに変更したいと思っていましたが、プライベートのあらゆる支払いをVisa LINE Payクレジットカードでしていたので、変えるのは面倒だと思って後回しにしていました。

しかし、2023年3月1日からサービス開始した「Olive (オリーブ)」が良さそうだったので調べてみると、これは使えそうだということになり、Oliveを使うことにしました。

この記事では、Oliveとは?Oliveフレキシブルペイ ゴールドを使う3つの理由を解説します。

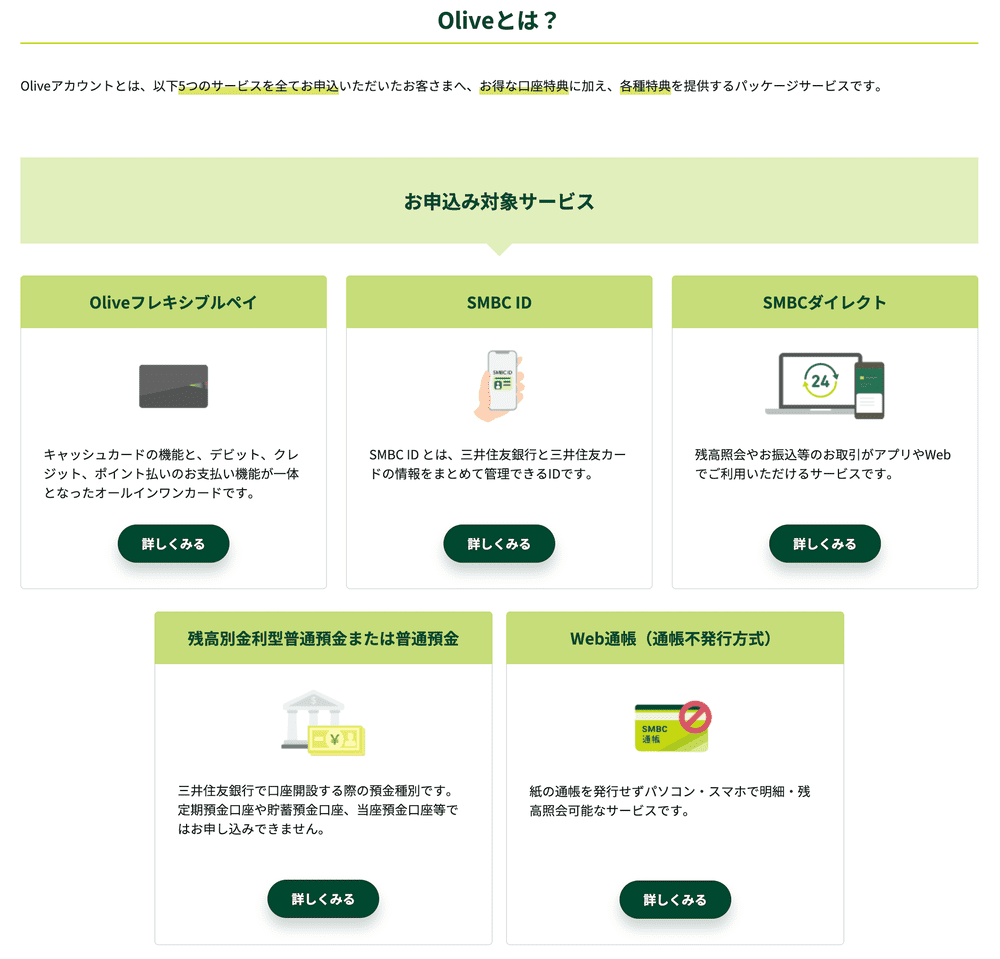

Olive (オリーブ)とは?

Olive (オリーブ)とは何かということが最初は理解できませんでした。

Oliveとは、以下5つのサービスを全てを申し込むと、お得な特典が受けられるサービスです。

- 残高別金利型普通預金または普通預金

- SMBCダイレクト

- Web通帳

- SMBC ID

- Oliveフレキシブルペイ

この中のOliveフレキシブルペイは、キャッシュカードの機能と、デビット、クレジット、ポイント払いのお支払い機能が一体となったオールインワンカードです。

支払いモードは、三井住友銀行アプリ内で切り替えられます。

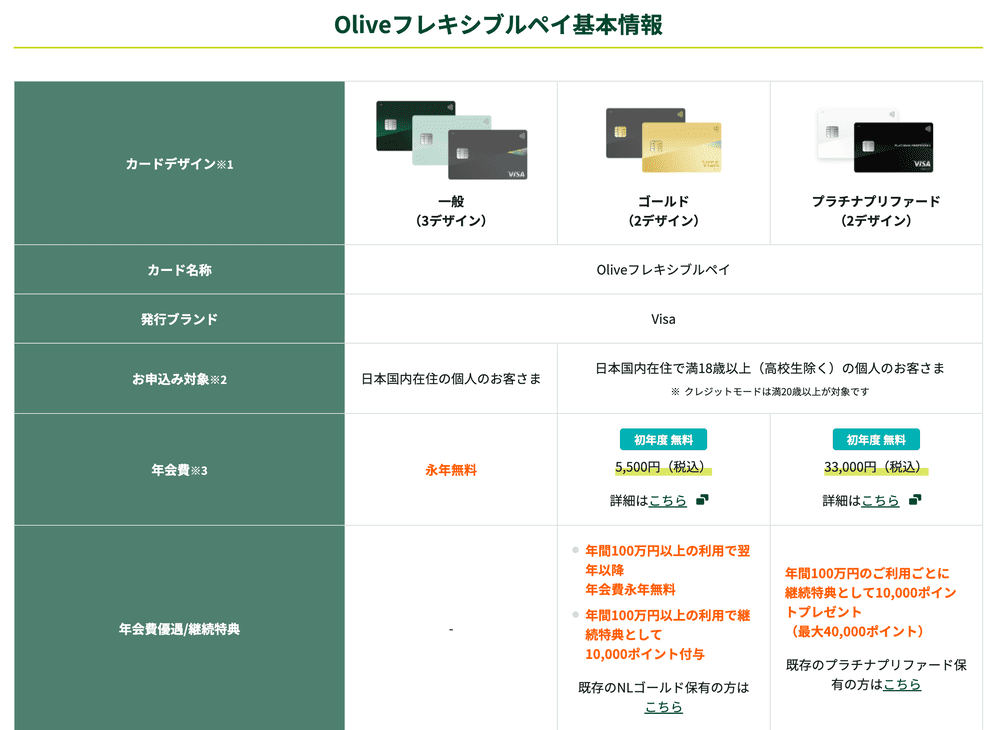

また、カードには「一般」「ゴールド」「プラチナプリファード」の3種類があります。

私はこの中のOliveゴールドを申し込んだので、なぜゴールドを選んだのか説明します。

Oliveフレキシブルペイ ゴールドを使う理由3選

本記事のメイントピックであるOliveフレキシブルペイ ゴールドを使う理由を解説します。

たくさん細かい理由はあるものの、私が重要だと思うメリット3つをお伝えします。

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 年間100万円以上の利用で継続特典として10,000ポイント付与

- SBI証券のクレカ積立でポイント還元率1.0%(一般は0.5%、プラチナプリファードは5.0%)

まず、Oliveフレキシブルペイ ゴールドは、年会費が初年度無料で2年目からは5,500円(税込)です。

ただし、年間100万円利用を一度でも達成すると、翌年以降の年会費が永年無料となります。

また、クレジットモードのポイント還元率は0.5%と高くはないものの、年間100万円以上の利用で10,000ポイントが付与されるので、100万円までは実質ポイントが1.5%還元になります。

しかも、この年間100万円利用で10,000ポイントは毎年付与されます。

そして、SBI証券のクレカ積立でポイント還元率1.0%というのも魅力的です。

楽天証券と楽天カードで同じ1%還元をもらおうと思うと、楽天プレミアムカードが必要で年会費が11,000円です。

また、SBI証券×Oliveフレキシブルペイ プラチナプリファードは5%還元であるものの、年会費33,000円と高額で敷居が高いです。100万円修行で年会費永年無料もプラチナプリファードにはありません。

そこで、一番バランスに優れているのが、Oliveフレキシブルペイ ゴールドというわけです。

一度、年間100万円を達成すると年会費永年無料だし、毎年100万円利用で10,000ポイント付与とSBI証券のクレカ積立で1%のVポイントがもらえます。

まさに来年始まる新NISAのつみたて投資枠の積立にピッタリのクレジットカードです。

Oliveフレキシブルペイ ゴールドのデメリット

Oliveフレキシブルペイの引き落とし口座は、三井住友銀行のみとなります。

メインの引き落とし口座に他の銀行を使っている人にとっては、管理が煩雑になるのでデメリットです。

私はこれまでゆうちょ銀行をメインにしていたので、資金を移すのちょっとした手間がかかります。

ゆうちょ銀行から三井住友銀行へ送金するのにゆうちょダイレクトだと165円の手数料がかかるので、他の手数料のかからない送金サービス(「ことら送金」など)を利用する予定です。

まとめ

Oliveとは?Oliveフレキシブルペイ ゴールドを使う3つの理由を解説しました。

私は以下の3つの理由から、Oliveフレキシブルペイ ゴールドを次のメインカードに選択しました。

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 年間100万円以上の利用で継続特典として10,000ポイント付与

- SBI証券のクレカ積立でポイント還元率1.0%

クレジットカードは一度作ると、変えるのが面倒なので数年は同じカードを使い続けます。

しかし、ポイント還元率などは改悪することも多く、作った当初はお得だと思って使っていたカードも数年後にはメリットがなくなっているということも多いです。

Visa LINE Payクレジットカードは還元率が3%から1%になりましたが、LINE証券でLINEポイントを使って投資ができたので使い続けていました。

しかし、LINE証券が事業再編でなくなり、資産が野村證券へ移管されることとなったため、LINEポイントの使い道がなくなりました。(2023年7月18日でLINE証券への入金にLINEポイントが利用できなくなりました)

そこで、いま一番お得なクレジットカードは何なのかを調べた結果、Oliveフレキシブルペイ ゴールドが一番使い勝手が良さそうだと判断しました。

来年から新NISAの口座も楽天証券からSBI証券に変えるつもりなので、クレカ積立で1%還元なのもOliveフレキシブルペイ ゴールドを選んだ理由です。

ここまで読んで、Oliveフレキシブルペイ ゴールドがいいなと思った方は、Oliveアカウント契約すると1,000円相当のⅤポイントがもらえる紹介コードがありますのでお使いください。

コメント